فک رهن و نکات حقوقی مربوط به آن

آیا در مورد فک رهن و نکات حقوقی مربوط به آن اطلاعاتی دارید؟ اگر پاسختان منفی است، از شما دعوت می کنیم این مطلب را مطالعه فرمایید. اصلی ترین موقعیت در بکارگیری مفهوم فک رهن زمانی است که افراد، قصد دریافت وام از بانک برای خرید چیزی مانند خانه، ملک، املاک، خودرو و از این قبیل داراییها را دارند. در واقع موضوع اصلی و تمرکز مفهوم فک رهن، بر روی ضمانتی است که افراد در قبال دریافت وام به مؤسسات مربوطه از قبیل بانک، ارائه میکنند.

در این مقاله قصد داریم، به طور مفصل درباره انواع فک رهن و نکات حقوقی مربوط به آن، راهکارهای تشخیص ملک رهنی، روش های درخواست فک رهن و دعوی الزام به فک رهن ، توضیح دهیم. در آخر نیز نمونههایی از دادخواست ها و فرم های قانونی تنظیم سند را برایتان قرار دادهایم تا بتوانید با موضوع ارتباط بیشتری برقرار کنید.

مفاهیم اصلی رهن و فک رهن

مفاهیم اصلی رهن و فک رهن

در ابتدا برای ورود به مسئله فک رهن ، باید با اصطلاحات حقوقی و قانونی مرتبط با رهن آشنا شویم. به طور کلی، اصطلاح رهن برای ضمانت و وفای به عهد و دین بین طرفین ایجاد میشود که به موجب آن، حقوق و قوانینی بین طرفین معامله برقرار میشود تا بتوان معاملات تجاری را در بهترین وجه ممکن اجرا کرد. در این قانون فرد بدهکار(رهن دهنده) تعهد میکند تا در زمان مشخصی، بدهی و دین خود را به شخص طلبکار(رهن گیرنده) بپردازد.

در این میان افراد برای جلب اعتماد شخص طلبکار، موظفند مالی را جهت اطمینان و ضمانت از این که به عهد خود وفا میکنند، تحت اختیار وی قرار دهند. نکته اساسی در این بحث این است که مال ضمانتی، باید قابل مشاهده و لمس باشد. درباره این شرط مال رهنی در بخش نکات حقوقی مربوط به آن، توضیحات بیشتری ارائه خواهیم داد.

تعریف رهن در قانون مدنی

طبق قانون مدنی و ماده 771، آن اگر بدهکار یک مال را تحت عنوان ضمانت و وثیقه به طلبکار بدهد؛ بدهکار را راهن(رهن دهنده) و طلبکار را مرتهن(رهن گیرنده) میگویند.

نکات حقوقی مهم در ارتباط با رهن یک مال

نکات حقوقی مهم در ارتباط با رهن یک مال

همانطور که ذکر شد؛ در ارتباط با حقوق طرفین معاملات رهنی و ضمانتی، نکاتی مطرح میشود که در ادامه آنها بررسی میکنیم:

-

شرط قابل مشاهده و لمس بودن مال ضمانتی

مالی که جهت رضایت و اطمینان به فرد مرتهن داده میشود باید قابل مشاهده و لمس باشد. برای مثال اموالی مانند ملک، پول و از این قبیل، قابل مشاهده می باشند ولی برای مثال، اگر یک فرد مبلغی را از فرد سومی طلبکار باشد، نمیتواند قبل از وصول آن مال، آن را به عنوان ضمانت در اختیار کسی قرار دهد. مثال دیگری که میتواند مطلب را به خوبی توضیح دهد، حق سر قفلی یک ملک است که بدلیل نداشتن شرط مذکور، فاقد کاربرد در مالهای ضمانتی است و نمیتوان از آن تحت عنوان وثیقه استفاده کرد.

-

تسلیم کردن مال رهنی به طرف مقابل

مالی که تحت عنوان وثیقه قرار میگیرد، باید به طرف مقابل تسلیم شود. این مورد به عقد قرارداد اشاره داردکه به موجب آن مال به رهن گیرنده داده شده و به وی سپرده میشود.

-

اجاره دادن مال رهن شده

اگر یک مال تحت عنوان وثیقه و یا ضمانت به اختیار یک شخص در بیاید، چون آن فرد کماکان مالک آن مال میباشد، امکان این وجود دارد که فرد، مال وثیقه را به شخص سومی رهن دهد.

-

ابطال معاملات تجاری

اگر در حین معامله قراردادی عقد نشود و یا قرارداد باطل شود؛ بدلیل اینکه قرارداد به تبع وجود بدهی و دین بین طرفین عقد میشود، درصورت فقدان مدرک قرارداد، دیگر بدهی و یا ضمانت و رهنی وجود نخواهد داشت و معامله فسخ خواهد شد.

-

وصول طلب توسط طلبکار

اگر بدهکار به هر دلیلی به عهد خود وفا نکند و طی زمان مشخص بهدی خود را نپردازد و یا حتی اگر به دروغ ادعا کند که بدهی را پرداخت کرده و حقیقت آن مشخص شود؛ فرد طلبکار میتواند با فروش وثیقه و یا مال ضمانتی، طلب خود را وصول کند. علاوه بر این، مراجعه به دفاتر قانونی و قضایی جهت رسیدگی به مشکلات معاملات نیز یکی از راه های متداول طلب حق و حقوق افراد است که توصیه می شود.

-

ابطال قرارداد به صورت یک طرفه

ابطال قرارداد به صورت یک طرفه

بعد از به توافق رسیدن طرفین در حین معامله، اگر به هر دلیلی فرد طلبکار از ادامه فرایند رهن منصرف شود، میتواند قرارداد را به صورت یک طرفه و در هر زمان، فسخ کند. اما این امکان برای فرد بدهکار وجود ندارد. به عبارت دیگر، اگر فرد بدهکار به خواهد قرارداد را باطل کند مجبور است، موافقت فرد طلبکار را بدست آورد و بعد اقدام به فسخ معامله کند.

-

اجاره دادن مال ضمانتی توسط بدهکار

به صورت کلی بدهکار میتواند مالی را که در رهن شخص دیگری، تحت عنوان وثیقه قرار داده شده است را مجدداً به شخص سومی رهن دهد، ولی امکان فروش آن وجود ندارد، مگر اینکه بدهکار بتواند موافقت طلبکار را در زمینه فروش آن جلب کند. علاوه بر این بدهکار میتواند بعد از تسویه حساب، مال را از وثیقه آزاد کرده و یا به عبارتی فک رهن کند و سپس آن را به راحتی بفروشد.

-

رهن عاریهای و تعریف آن

یکی از نکات مهم در زمینه رهن و فک رهن ، همین موضوع رهن عاریهای است که به موجب آن علاوه بر اینکه بدهکار میتواند مال خود را به عنوان رهن و ضمانت تحت اختیار طلبکار قرار دهد؛ توانایی این را نیز دارد که مال شخص دیگری را با رضایت و موافقت فرد طلبکار به عنوان وثیقه ارائه دهد که به این نوع رهن، رهن عاریهای میگویند.

- بیشتر بخوانید: تقسیم نامه چیست؟ روش ها و شرایط تقسیم ملک مشاع کدام است؟

-

مال مشاع

این اصطلاح اغلب زمانی بکار میرود که چندین نفر در یک مال سهم و حق تصرف دارند. به موجب آن اگر یک فرد بخواهد، مالی را تحت عنوان وثیقه قرار دهد؛ در حالیکه که آن مال را با افراد دیگری شریک است، تنها میتواند به اندازه سهم خودش وثیقه و رهن دهد که در این صورت حق و حقوق شریکش حفظ میشود.

فک رهن به چه معناست و انواع آن کدام است؟

فک رهن به چه معناست و انواع آن کدام است؟

بر اساس قانون جمهوری اسلامی ایران، فرایند فک رهن به دو حالت، مستقل و به صورت دعوی الزام به تنظیم سند رسمی برای فک رهن اجرا میشود. با توجه به مطالب گفته شده و آشنایی نسبی با مفاهیم رهن و فک رهن ، نوبت به توضیحات اصلی درباره فک رهن و مطالب تخصصی مربوط به آن رسیده است:

-

فک رهن مستقل

در این نوع فک رهن ، شخص راهن متعهد میشود که بدهی خود را در مدت زمان مشخصی به شخص طلبکار حقوقی و یا حقیقی بپردازد و مبلغ معینی از اموال قابل مشاهده وی (مانند ملک) در اختیار آن نهاد و یا سازمان به عنوان وثیقه قرار گیرد. درصورتی که بدهکار تمامی بدهی خود را نپردازد و یا حتی اگر سازمان یا نهاد زیربط مال ضمانتی شخص را آزاد نکند افراد برای دریافت حق و حقوق خود میتوانند اقدام به تنظیم نوعی سند برای فک رهن کنند که به موجب آن میتوان علاوه بر اجرای فک رهن ، وجه التزام و خسارت قانونی روز شمار آن را نیز دریافت کنند.

-

فک رهن به صورت الزام به تنظیم سند رسمی

نوعی دیگر از فک رهن وجود دارد که بر اساس تنظیم سند رسمی صورت میگیرد. این مورد فک رهن اغلب بین سازندگان املاک و یا سازمانها و شرکتهای عمرانی، جهت اجرای پروژههای انبوه ساختمانی و یا دریافت وام رایج است. به موجب آن، سازندگان با وثیقه گذاشتن ملک و سازه خود جهت اطمینان و اجرای عهد به بانک و مؤسسات مربوطه از آنها تقاضای وام میکنند.

بانک هم برای متعهد کردن و ضمانت از صحت بازپرداخت به موقع وام، فرد را ملزم میکند تا مالی را به عنوان وثیقه ارائه کند و همچنین بدهی و اقساط بازپرداخت وام را در زمان مشخص بپردازد. البته بعد از اتمام اقساط و پرداخت کامل بدهی اولیه و سود سهم، آن بانک وظیفه دارد سند ملک را بنام خریدار تنظیم کرده و مال را فک رهن کند.

جمع بندی نکات مربوط به فک رهن

جمع بندی نکات مربوط به فک رهن

از نظر لغوی، کلمه فک برای اعمال آزادسازی و یا رها کردن بکارمیرود که مفهوم دقیقتر آن در موارد حقوقی کاربرد دارد. بطور کلی میتوان گفت، فک رهن عبارت است از آزاد سازی مالی که تحت عنوان وثیقه به یک شخص حقیقی و یا حقوقی داده شده است. بنابراین فک رهن زمان انجام میشود که بدهیها تسویه حساب شدهاند و نوبت به آزادسازی مال ضمانتی رسیده است که فرد بتواند، تمامی اختیارات قبلی خود را در ارتباط با مال شخصیاش بازپس بگیرد.

انواع روش های فک رهن

سوال مهمی که بعد از آشنایی با مفاهیم فک رهن مطرح میشود این است که چه راههایی برای اجرای فرایند فک رهن وجود دارد تا بتوان طبق مطالب ذکر شده، مال ضمانتی را آزاد کرد. به طور کلی تحت هر یک از شرایط زیر مالی که به عنوان وثیقه و ضمانت تحت اختیار شخص دیگری قرار گرفته است باید تمامی حقوقش به صاحب اصلیاش بازگردانده شده و به اصطلاح فک رهن شود:

-

ابراء دین نسبت به اموال تحت اختیار شخص ثالث حقیقی یا حقوقی

طلبکار در صورت رضایت میتواند از دریافت بدهی خودداری کند و مال را بدون ادامه فرایند رهن به فرد بدهکار ببخشد و تسلیمش کند. بر این اساس دیگر بدهکار دین و بدهی نسبت به فرد طلبکار نداشته و میتواند فک رهن مال ضمانتی را اجرا کند.

-

پرداخت بدهی به صورت تمام و کمال

یکی از مرسوم ترین راه های فک رهن پرداخت بدهی به صورت تمام و کمال است. به این شکل که فرد بدهکار، تمامی بدهی خود را طی بازه زمانی مشخصی به طلبکار میپردازد و دین خود را ادا میکند. درنیتجه با اتمام موضوع پرداخت بدهی فرد، طلبکار موظف میشود که مال رهنی را فک رهن نماید.

-

انصراف از مال رهن شده تحت اختیار شخص ثالث حقیقی یا حقوقی

همانطور که در بخش نکات حقوقی مرتبط با رهن و فک رهن اشاره کردیم؛ فرد طلبکار میتواند به صورت یک طرفه، اقدام به ابطال قرارداد معامله کند. در این بخش سعی میکنیم این موضوع را بیشتر بررسی کنیم. برای مثال گاهی ممکن است فرد طلبکار بتواند مشتری بهتری پیدا کند و این موضوع باعث شود که نظر وی تغییر کرده و از ادامه فرایند رهن انصراف دهد. بنابراین در این شرایط بعد از اعلام انصراف از جانب فرد طلبکار، وی موظف است مال مرهونی را فک رهن کرده و به صاحبش بازگرداند.

-

مال رهن شده تحت هر شرایطی از بین برود.

گاهی اوقات بدلیل سهل انگاری افراد و یا حتی بدلیل وقوع پدیدههای غیر منتظره طبیعی، مانند سیل و زلزله ممکن آسیب و خساراتی به مال رهنی وارد شده و در برخی موارد نیز ممکن است مال رهنی به طور کل از بین برود. از بین رفتن مال مرهونه سبب میشود فک رهن صورت گیرد، چراکه مال ضمانتی از بین رفته و ارزش خود را از دست داده است.

چگونه میتوان مال مرهونه را فک رهن کرد؟

چگونه میتوان مال مرهونه را فک رهن کرد؟

گاهی اوقات افراد تحت شرایط اقتصادی متفاوت مجبور میشوند اقدام به فروش مال مرهونه کنند. در این صورت قبل از فروش برای سادگی و سهولت فرایند معامله و فروش و یا حتی بدلایل شخصی میبایست اول مال را فک رهن نمایند. برای محقق شدن این اهداف، روشهایی وجود دارد که آنها را در ادامه بیشتر بررسی میکنیم. بر این اساس، به طور کلی دو دسته روش معقول و کاربردی برای فک رهن وجود دارد که عبارتند از:

-

سپردهگذاری در برخی از بانکها و مؤسسات مشخص

-

پرداخت کامل بدهی و اقساط مربوطه

در برخی از بانکها برای تسهیل امر فک رهن، طرحهایی برگذار میشوند که طی آنها افراد میتوانند با سپرده گذاری مبلغ معین و بیشتر از بدهی بانک و نهادهای وابسته اجازه فک رهن را کسب کنند و این امر صورت میگیرد. برای مثال در بانک مسکن، طرحی بنام طرح رها وجود دارد که طی آن افراد میتوانند با ایجاد یک سپرده به مبلغ 110 درصد مبلغ بدهی باقی مانده از بازپرداخت، بتوانند مال مرهونه خود را آزاد کرده و به عبارتی فک رهن نمایند.

کدام روش برای فک رهن یک ملک مناسب تر و مقرون به صرفهتر است؟

براساس روشهای ذکر شده، شاید این سوال برای شما پیش بیاد که کدام یک از روشها برای بازپرداخت اقساط و به همراه آن فک رهن، روش مناسبتری است؟

باید در پاسخ به این پرسش بگوییم که معیار پاسخگویی به این سوال، شرایط کنونی شما است. به بیان دیگر، براساس شرایط مالی خود باید تصمیم درست را اتخاذ کنید، چراکه هرکدام از انتخابهای بالا پاسخگوی نیازهای شما بوده و معقول هستند ولی باید توجه داشت که آنها باید در زمان درست و به موقع خود انتخاب شوند. این موضوع را در ادامه بطور مفصلتری بررسی خواهیم کرد ولی باید در ابتدابا یک مسئله مهم دیگر آشنا شوید. با ما همراه باشید.

بررسی عوامل مهم در بازپرداخت وام: اصل سرمایه و سود هر سهم

بررسی عوامل مهم در بازپرداخت وام: اصل سرمایه و سود هر سهم

بانکها براساس قوانین مشخصی برای وامهایی که به عموم ارائه میکنند؛ مبلغ سودی را برای بازپرداخت وام درنظر میگیرند که افراد موظف به پرداخت آن هستند. پس تا اینجا متوجه شدیم که مقدار کل بدهی ما در هنگام بازپرداخت وام، برای امر فک رهن و تسویه حساب از دو بخش بنامهای اصل سرمایه (مبلغ وام) و سود هر سهم از آن تشکیل شده است. مقایسه این دو عامل در بازههای زمانی مختلف، کمک بزرگی به ما در زمینه انتخاب روشهای فک رهن میکند.

بررسی تأثیرگذاری نسبتهای اصل سرمایه و سود هر سهم در بازه های مختلف زمانی

همواره در مقدار کل بدهی، نسبت اصل سرمایه از سود بازپرداخت بیشتر خواهد بود. این تفاوت نسبتها در بازههای زمانی ارزش خود را از دست داده و یا با ارزشتر میشوند. برای مثال اگر در اوایل بازپرداخت اقساط هستید و به عبارتی بخش بزرگی از بدهی باقی مانده است؛ پیشنهاد ما انتخاب روش سپردهگذاری است.

چراکه در پرداختهای اولیه، شما درحال پرداخت سود سهم هستید و همچنان مبلغ زیادی در حدود مبلغ وام اولیه باید پرداخت شود که این مورد به هیچ وجه مقرون به صرفه نیست. اما در حالت مقابل آن یعنی زمانی که تعداد اقساط زیادی را پرداخت کردهاید و بخش کوچکی از بدهی باقیمانده است؛ یعنی زمانی که شما مبلغ وام را پرداخت کردهاید و سود سهم شما باقی مانده است، پیشنهاد ما، تسویه حساب است.

چراکه سرمایهگذاری باید بر روی بخش بزرگی از سرمایه شما انجام شود و دراین جا که سود سهم باقی مانده است و از آنجا که میدانیم سود سهم نسبت کمتری در بازپرداخت بدهی دارد؛ روش سپردهگذاری توصیه نمیشود. البته این نکته را هم متذکر میشویم که راهکارهای گفته شده، به طور معمول و در بیشتر موارد، کاربردی هستند و بر اساس تحلیلهای مالی صورت گرفتهاند اما انتخاب آنها ضرورتی نداشته و بر اساس نظر شما اتخاذ خواهند شد.

چگونه میزان باقی مانده بدهی را جهت تسویه حساب، محاسبه کنیم؟

تصور اغلب افراد در مواجه با این نوع مسائل، بسیار سطحی است و ممکن است نکات قابل توجهی را در این زمینه فراموش کنند. بسیاری بر این باورند که هنگام محاسبه باقیمانده مبلغ بدهی باید مقادیر پرداخت شده را از اصل وام، کسر کنند و به جواب برسند، اما این موضوع تا حدودی غلط است.

همانطور که ملاحظه فرمودید؛ سود سهم اولیه وام نیز شامل بدهی شما خواهد بود و باید در محاسبات لحاظ شود. بنابراین توجه کلی به موضوع نسبت سود وام و مبلغ اولیه وام در این زمینه تأثیرگذار است.این نکته نیز شایان توجه است که نکات مطرح شده در این زمینه به تصمیمگیریهای شما در زمینه فک رهن و آزادسازی ملک شما مؤثر خواهد بود؛ بنابراین اشاره کردن به آن مفید تلقی میشود.

در ادامه سعی میکنیم مطالب مرتبط و مهم املاک رهن شده و ضمانتی را به خوبی بررسی کنیم و نگاهی کلی به ویژگیهای آنها داشته باشیم.

روش های شناخت املاک رهن شده و ضمانتی

یکی از موارد بسیار مهم در هنگام خرید ملک و املاک و یا اموالی از این قبیل، باتوجه به شرایط کنونی اقتصادی، اطمینان حاصل کردن از صحت مال خریداری شده است. همچنین بدلیل موارد تخصصی بسیاری که در معاملات به اصطلاح وامدار وجود دارد و عموم افراد از آنها اطلاع ندارند؛ امکان کلاهبرداری و ایجاد خسارتهای زیاد، افزایش مییابد. بنابراین افراد موظفند قبل از خرید، روشهای شناسایی املاک فک رهن نشده و یا همان مالهای مرهونه را بخوبی بشناسند.

برای انجام موارد ذکر شده، افراد می توانند با مراجعه به دفاتر اسناد رسمی، وضعیت ثبتی سند ملک موردنظر خود را بررسی کنند. ذکر این نکته نیز خالی از لطف نیست که خرید املاک رهن شده نیازمند اطاعات حقوقی بسیاری است و در اکثر مواقع توصیه نمی شود ولی در این مقاله درباره این موضوع نیز توضیحات بیشتری را در اختیارتان قرار خواهیم داد تا بتوانید با هوشیاری هرچه تمام تر دست به انتخاب بزنید.

دعوی الزام به فک رهن و زمان انجام آن

در شرایطی ممکن است، فرد طلبکار بر خلاف قانون عمل کرده و از اجرای فک رهن مال مرهونه خودداری کند، در صورتی که بدهکار تمامی بدهی خود را پرداخت کرده است و شرایط قرارداد را تمام و کمال اجرا کرده است. در این موقعیت فرد رهن دهنده و یا بدهکار میتواند برای دریافت حق و حقوق خود با مراجعه به دفاتر خدمات قضایی این موضوع را با تنظیم دادخواستی جهت الزام فرد طلبکار به اجرای فک رهن پیگیری کند. در مجموع میتوان گفت، تمرکز و کاربرد اصلی دعوی الزام به فک رهن ، بیشتر در مواردی است که افراد حقوق یکدیگر را نادیده گرفتهاند و قانون موظف است به شکایات آنها رسیدگی کند.

نکات حقوقی مربوط به دعوی الزام به فک رهن

نکات حقوقی مربوط به دعوی الزام به فک رهن

برای تهیه دستور و دادخواست الزام به فک رهن، نیاز است تا مدارک زیر را در هنگام مراجعه به دفاتر قضایی به همراه داشته باشید و به فرم دادخواستی پیوست کنید. علاوه بر این باید اشاره کنیم که تمامی مدارک باید دارای مهر برابر با اصل باشند تا در فرایند پیگیری قضایی مشکلی بوجود نیاید. مدارک مورد نیاز عبارتند از:

-

کپی سند رهنی

-

کپی قرارداد رهنی

-

کپی تمامی اسناد پرداختی بدهی

آیا امکان خرید و فروش املاک فک رهن نشده (وامدار) وجود دارد؟

در این بخش سعی میکنیم موضوع انجام معاملات ذکر شده را بیشتر بررسی کنیم. اگر در آگهیهای مربوط به بخش خرید و فروش املاک را کمی جستجو کنید به طور قطع به اصطلاح خانههای وامدار برخواهید خورد. در اصل هدف استفاده از لغت وام دار، اشاره به همین موضوع فک رهن نشدن ملک است. در واقع همانطور که اشاره کردیم، بدلیل پیچیدگی و ریسک بالای این نوع معاملات افراد سعی میکنند در بیان نوع این املاک با دیگر ملک های قابل خرید، تمایز ایجاد کنند.

در خصوص خانه های وام دار میتوانیم به این نکات اشاره کنیم که اگرچه ملک، همچنان تحت ضمانت نهاد یا مؤسسه خاصی میباشد ولی در هنگام محاسبه قیمت کل آن، تفاوت قابل توجهی در مقایسه با دیگر خانهها قائل میشوند. بر اساس قوانین، برای محاسبه قیمت کل خانههای مرهونه مبلغ وام را از قیمت اصلی خانه کسر کرده و سپس قیمت نهایی را اعلام میکنند. اما باید توجه کرد بدلیل اینکه خانه، همچنان در رهن بانک قرار دارد؛ امکان فروش آن تا زمان تسویه حساب و بازپرداخت وام وجود نخواهد داشت.

همانطور که ملاحظه کردید؛ ممکن است بدلایل ذکر شده این نوع معاملات دردسرساز باشند. پیشنهاد ما این است که توصیه میکنیم حتماً با یک مشاور ملکی مورد اعتماد و یا یک وکیل ملکی خبره در این باره مشورت کنید و وی را در جریان تمامی موارد معامله قرار دهید تا بتوانید از هرگونه اخلال در این زمینه جلوگیری کنید. طی سالهای گذشته در این زمینه کلاهبرداری های زیادی صورت گرفته و سبب ایجاد زیانهای مالی بسیاری برای مال باخته شده است که در ادامه برخی از آنها بررسی خواهیم کرد.

همانطور که ملاحظه کردید؛ ممکن است بدلایل ذکر شده این نوع معاملات دردسرساز باشند. پیشنهاد ما این است که توصیه میکنیم حتماً با یک مشاور ملکی مورد اعتماد و یا یک وکیل ملکی خبره در این باره مشورت کنید و وی را در جریان تمامی موارد معامله قرار دهید تا بتوانید از هرگونه اخلال در این زمینه جلوگیری کنید. طی سالهای گذشته در این زمینه کلاهبرداری های زیادی صورت گرفته و سبب ایجاد زیانهای مالی بسیاری برای مال باخته شده است که در ادامه برخی از آنها بررسی خواهیم کرد.

کلاهبرداری در زمینه املاک مرهونه و وام دار

یکی از موارد بسیار پر تکرار در این زمینه، فروش یک ملک به چندین نفر است. برای مثال یک فروشنده بدلیل اینکه مجبور نیست ملک را بنام خریدار بزند و تا لحظه فک رهن زمان کافی دارد، یک ملک فک رهن نشده را به چندین نفر میفروشد. نکته بسیار مهمی که باید در این زمینه به یاد داشته باشید؛ موضوع منافع مؤسسه حقوقی است که باید در نظر گرفته شود. اگر منافع حقوقی نهاد حقوقی که از آن وام دریافت کردهاید را نادیده بگیرید و معاملات را درشرایط نادرستی انجام دهید؛ آن نهاد یا مؤسسه، حق دارد به این جرم از شما شکایت کند و درخواست خسارت نماید.

نکات پایانی و یک پیشنهاد!

نکات پایانی و یک پیشنهاد!

فک رهن یکی از موارد بسیار پرکاربرد در زمینههای حقوقی و اقتصادی به شمار می رود. توصیه میکنیم در صورت قصد خرید و فروش یک ملک، دریافت وام و فعالیت هایی از این قبیل برای اطمینان از صحت و درستی معاملات و جلوگیری از هرگونه خسارت، زیان های مالی و کلاهبرداری افراد سودجو، حتماً با یک وکیل ملکی مورد اعتماد و خبره مشورت کنید و از کمک آنها بهره بگیرید.

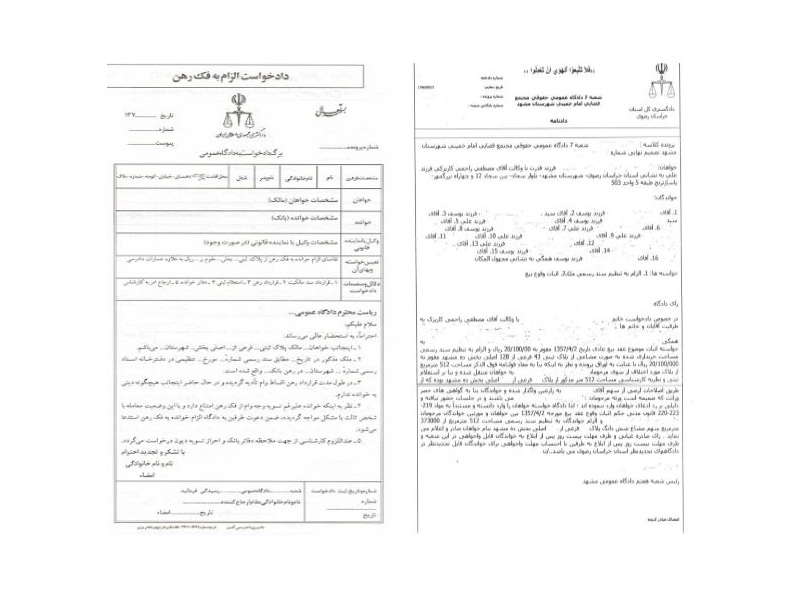

نمونههایی از فرمهای فک رهن :

و در آخر هم دو نمونه فرم قضایی را برایتان تهیه کردهایم که در زیر مشاهده میکنید. فرم سمت راست نمونهای از دادخواست الزام به فک رهن است که در موارد قبلی به طور کامل توضیح دادیم. فرم سمت چپ نمونه ای از دادخواست قضایی برای تقسیم مال مشاع بین ورثه است که در دادگاه مشهد مورد استفاده قرار گرفته است.

مفاهیم اصلی رهن و فک رهن

مفاهیم اصلی رهن و فک رهن نکات حقوقی مهم در ارتباط با رهن یک مال

نکات حقوقی مهم در ارتباط با رهن یک مال ابطال قرارداد به صورت یک طرفه

ابطال قرارداد به صورت یک طرفه فک رهن به چه معناست و انواع آن کدام است؟

فک رهن به چه معناست و انواع آن کدام است؟ جمع بندی نکات مربوط به فک رهن

جمع بندی نکات مربوط به فک رهن چگونه میتوان مال مرهونه را فک رهن کرد؟

چگونه میتوان مال مرهونه را فک رهن کرد؟ بررسی عوامل مهم در بازپرداخت وام: اصل سرمایه و سود هر سهم

بررسی عوامل مهم در بازپرداخت وام: اصل سرمایه و سود هر سهم نکات حقوقی مربوط به دعوی الزام به فک رهن

نکات حقوقی مربوط به دعوی الزام به فک رهن نکات پایانی و یک پیشنهاد!

نکات پایانی و یک پیشنهاد!