تاریخچه صندوق سرمایهگذاری املاک و مستغلات (REIT)

صندوق املاک و مستغلات هرچند به تازگی در ایران اجرایی شده است اما در دنیا سابقهای 60 ساله دارد. تاریخچه صندوق سرمایهگذاری املاک و مستغلات (REIT) میتواند نقشه راه موفقیت این ابزار در ایران باشد

صندوق سرمایهگذاری املاک و مستغلات (REIT) به عنوان یک ابزار مالی نوین در بازار سرمایه ایران به تازگی شروع به فعالیت کرده است. در مهر ماه سال 1401 بود که پذیره نویسی اولین صندوق سرمایهگذاری املاک و مستغلات (REIT) در بورس ایران صورت گرفت. بعد از گذشت 10 ماه دومین صندوق سرمایهگذاری املاک و مستغلات (REIT) نیز به مرحله پذیره نویسی رسید و نوید بخش رشد این صنعت در بازار سرمایه ایران شد. با وجود اینکه صندوق سرمایهگذاری املاک و مستغلات (REIT) در ایران به تازگی راه اندازی شده است؛ این موضوع در دنیا سابقهای 60 ساله دارد و از گذشته مورد استفاده قرار میگرفته. در حال حاضر در بیش از 40 کشور دنیا صندوق سرمایهگذاری املاک و مستغلات (REIT) وجود دارد که مجموع ارزش آنها بیش از 2.5 ترلیون دلار است.

صندوق سرمایهگذاری املاک و مستغلات (REIT) چه کاری میکند؟

صندوق سرمایهگذاری املاک و مستغلات (REIT) در املاک و مستغلات درآمدزا از جمله: هتلها، بیمارستانها، صنایع، مراکز تجاری، آپارتمانها، مراکز اداری و … سرمایهگذاری میکند. این شرکت داراییهای ذکر شده را با سرمایه جمع شده از مردم خریداری کرده و به متقاضیان این واحدها اجاره میدهد. اجاره بهای دریافتی به صورت ماهانه یا فصلی به حساب سرمایهگذاران واریز میشود. همچنین سرمایهگذاران سود ناشی از رشد قیمت املاک و مستغلات را در زمان فروش واحد سرمایهگذاری دریافت میکنند. به عبارتی هم سود افزایش قیمت ملک را دریافت کرده و هم از اجاره بهای ملک کسب منفعت میکنند.

صندوق سرمایهگذاری املاک و مستغلات (REIT) این امکان را فراهم کرده تا افراد با سرمایه خرد بتوانند در حوزه املاک و مستغلات با رویکرد خرید خانه در بلند مدت، سفته بازی و کسب سود روی نوسانات قیمتی واحد سرمایهگذاری و پوشش ریسک وارد این بازار بشوند.

تاریخچه صندوق سرمایهگذاری املاک و مستغلات (REIT) در آمریکا

در سال 1961 و پس از آنکه رئیس جمهور آیزنهاور قانون عمومی 779-86 را که به قانون تمدید مالیات بر مالیات سیگار نامیده میشد اولین صندوق سرمایهگذاری املاک و مستغلات (REIT) در این کشور با نام American Realty Trust تأسیس شد. قانون مذکور به سرمایهگذاران این اجازه را میداد تا در املاک و مستغلات متنوع در هر مقیاسی که تمایل دارند سرمایهگذاری کنند. Thomas J. Broyhill که پسر عموی یکی از نمایندگان کنگره بود، فردی است که اولین صندوق سرمایهگذاری املاک و مستغلات (REIT) دنیا را در ایالت ویرجینیا آمریکا راه اندازی کرد.

در دهه 60 میلادی صندوق سرمایهگذاری املاک و مستغلات (REIT) بیشتر وابسته به وامهای رهنی مسکن بود و در این حوزه سرمایهگذاری میکرد. به همین دلیل هم رشد چشمگیری را تجربه نکرد. اما از سال 1976 با تصویب قانون اصلاح مالیاتی و توسعه mREIT ها که به اصطلاح REIT رهنی هستند؛ مسیر توسعه صندوق سرمایهگذاری املاک و مستغلات (REIT) تغییر کرد. این قانون به صندوق سرمایهگذاری املاک و مستغلات (REIT) این اجازه را داد تا علاوه بر آنکه مدیریت املاک و مستغلات را انجام میدهند؛ به عنوان شرکت نیز ثبت شوند. در حقیقت با این قانون این اجازه به صندوق سرمایهگذاری املاک و مستغلات (REIT) داده شد تا هم مدیر و هم مالک املاک و مستغلات باشد.

در زمانی که صندوق سرمایهگذاری املاک و مستغلات (REIT) داشت روند رو به رشدی را طی میکرد با تصویب قانون اصلاح مالیات در سال 1986 که به منظور جلوگیری از استفاده مالیات دهندگان از فعالیتهای مشارکتی برای حفظ داراییهای خود (فرار مالیاتی قانونی) وضع شد؛ بازار صندوق سرمایهگذاری املاک و مستغلات (REIT) هم تا چند سال با ضرر و زیان مواجه شد.

پس از آن در سال 1992 با ورود UPREIT ها به بازار این بازار کم کم به ثبات رسید و مسیر رشد خود را تا سال 2007 ادامه داد. UPREIT ها گونهای جدید از صندوق سرمایهگذاری املاک و مستغلات (REIT) بودند. مزیت UPREIT در زمان انتقال دارایی به صندوق بود. اگر داراییها مستقیماً به REIT واگذار میشد، قیمت پایه دارایی در عرضه عمومی جدیدِ REIT افزایش مییافت و برای شرکای اصلی منتقل کننده دارایی، مالیات به همراه میآورد. ساختار UPREIT به شرکای اصلی که داراییها و مایملک شان را (مثلاً عرصه و یا عیان ملک) از طریق IPO از مالکیت خصوصی به مالکیت عمومی درآورده بودند اجازه میداد، تا «قیمت پایه» دارایی را با انتقال به «شرکت تضامنی عملیاتیOP» بجای انتقال مستقیم به REIT حفظ نمایند. در عوض، REIT به عنوان شریک ضامن، و مالک بیشتر سودِ «شرکت تضامنی عملیاتی» وارد میشود.

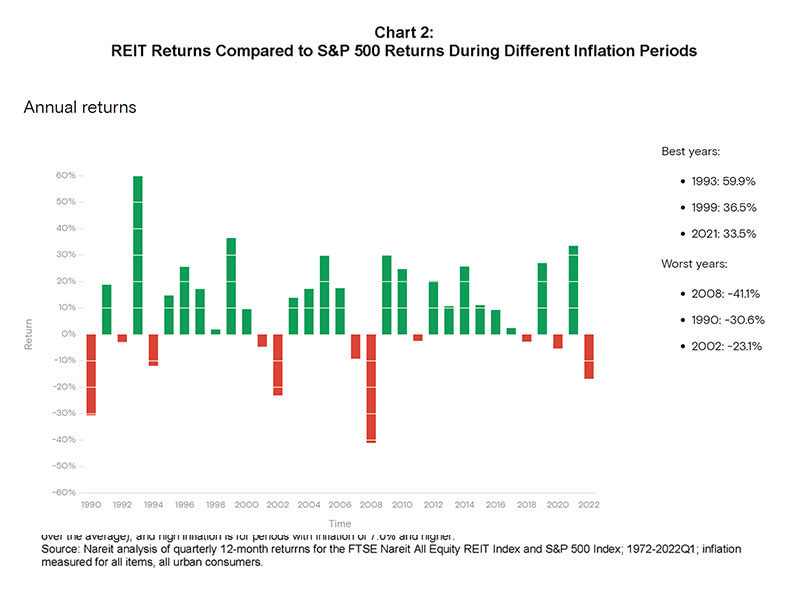

پس از بحران مالی در سال 2008 که نشانههای آن از سال 2007 نمایان شد و به اعتقاد کارشناسان به دلیل بحران در حوزه املاک و مستغلات ایجاد شد؛ صندوق سرمایهگذاری املاک و مستغلات (REIT) هم به مدت 2 سال وارد بحران شد و نتوانست به سرمایهگذاران خود سود پرداخت کند. شکل زیر بازدهی صندوق سرمایهگذاری املاک و مستغلات (REIT) را در سالهای مختلف در کشور آمریکا را نشان میدهد. در یک روند 32 ساله بازدهی میانگین این صندوق در آمریکا بین 9 تا 11 درصد است در صورتی که متوسط تورم در کشور آمریکا نزدیک به 5 درصد است.

از آنجا که سود صندوق سرمایهگذاری املاک و مستغلات (REIT) بیشتر از اوراق قرضه کوپن دار بود و ریسک به شدت پایینی برای سرمایهگذاران داشت و همچنین مشمول برخی معافیتهای مالیاتی نیز میشد؛ تمایل به سرمایهگذاری در صندوق سرمایهگذاری املاک و مستغلات (REIT) بین آحاد جامعه گسترش پیدا کرد. صندوقهای بازنشستگی مشتریان اصلی صندوق سرمایهگذاری املاک و مستغلات (REIT) بوده و هستند. زیرا رویکرد سرمایهگذاری این صندوق ها بلند مدت است و سود صندوق سرمایهگذاری املاک و مستغلات (REIT) به نسبت اوراق قرضه در بلند مدت بیشتر است. در حال حاضر 206 صندوق سرمایهگذاری املاک و مستغلات (REIT) در آمریکا وجود دارد که ارزش آنها بیش از 1.2 ترلیون دلار است.

تاریخچه صندوق سرمایهگذاری املاک و مستغلات (REIT) در سایر کشورها

استرالیا پس از ایالات متحده آمریکا دومین کشوری بود که اقدام به تأسیس صندوق سرمایهگذاری املاک و مستغلات (REIT) کرد. صندوق سرمایهگذاری املاک و مستغلات (REIT) استرالیا که (LPT) نامیده میشود؛ در سال 1971 با صندوق General Property Trust شروع به کار کرد. تا سال 2008 LPT ها شرکتهایی بودند که در بورس استرالیا ثبت شده بودند و REIT ها شرکتهای خصوصی بودند که در حوزه املاک و مستغلات کار میکردند. در حال حاضر استرالیا بعد از ایالات متحده بزرگترین بازار املاک و مستغلات دنیا به خود اختصاص داده است.

کشور هند در سال 2014 قانون صندوق سرمایهگذاری املاک و مستغلات (REIT) را تصویب کرد. این قانون به منظور جذب سرمایه خرد مردم و جذب سرمایه خارجی برای توسعه فعالیتهای املاک و مستغلات در هند بود. از جمله مزیتهای صندوق سرمایهگذاری املاک و مستغلات (REIT) در هند به نسبت سایر کشورها این است که این صندوق میتواند روند انحلال پس از پروژه و تسویه با سرمایهگذاران را طی کند. اگرچه سعی شد تا با جذاب سازی این صندوق سرمایهگذاری بزرگی در این حیطه صورت پذیرد؛ در عمل سه صندوق لیست شده در بورس و اقبال کم مردم و سرمایهگذاران خارجی، خروجی این فعالیت در کشور هند بوده است.

در سنگاپور وضعیت متفاوت است. CapitaMall Trust اولین صندوق سرمایهگذاری املاک و مستغلات (REIT) در سنگاپور است که در سال 2002 در این کشور ایجاد شد. در این کشور صندوق سرمایهگذاری املاک و مستغلات (REIT) تحت نظارت نظام پولی بوده و برای آن قوانین متعددی را برای صندوق سرمایهگذاری املاک و مستغلات (REIT) وضع شده است؛ که از جمله آنها میتوان به این موارد اشاره کرد:

- حداکثر نسبت اهرمی 35%

- ارزیابی سالانه املاک صندوق

- محدودیت بر روی انواع سرمایهگذاریهای انجام شده از طرف صندوق

- تقسیم حداقل 90% از درآمد مشمول مالیات

کشورهای دیگر نیز اقداماتی را جهت سازماندهی کردن بازار املاک و مستغلات انجام دادهاند. کشور انگلستان با توجه به قوانین بالادستی این کشور علاوه بر استفاده از ظرفیت صندوق سرمایهگذاری املاک و مستغلات (REIT) که در سال 2007 تأسیس شد، اقدامات دیگری را هم به این منظور انجام داد. در کشور انگلستان بورس لندن، فدراسیون املاک انگلستان و ریتا از جمله نهادهایی هستند که به این موضوع کمک میکنند. همچنین در این کشور پلتفرمی به منظور خرید خرد املاک و مستغلات طراحی شده (مانند چیزی که قرار بود در ایران به عنوان بورس املاک اجرایی شود) تا افراد بتوانند با سرمایه خرد وارد این حوزه شوند.

جمع بندی

در نهایت باید گفت که صندوق سرمایهگذاری املاک و مستغلات (REIT) یک ابزار مالی قدیمی و کارآمد در بازار مالی است که میتوان به کمک آن تا حدودی بازار املاک و مستغلات کشور را مدیریت کرد. امید است تا با پذیره نویسی صندوقهای بیشتر زمینه سرمایهگذاری آحاد جامعه در این بازار فراهم گردد.