بانکها تمایلی به حضور در پروژه نهضت ملی مسکن ندارند

به گزارش ساختمان آنلاین: در حالی که وزارت راه و شهرسازی برای اجرای طرح مسکن ملی درخواست افزایش تسهیلات با نرخ یارانه ای را به بانک مرکزی داده است، اما به نظر می رسد بانک مرکزی فعلا تمایلی برای پرداخت تسهیلات ساخت نهضت ملی مسکن ندارد.

براساس آمارهای یک نهاد نظارتی که ماه گذشته اعلام شد، با وجود گذشت ۹ ماه از تاریخ ابلاغ دستورالعمل از سوی بانک مرکزی از ۲۷ بانک عامل ۲۲ بانک هیچگونه تسهیلاتی را به ساخت مسکن در قالب نهضت ملی اختصاص نداده اند.

بر این اساس، نظام بانکی مجموعا تا این لحظه تنها ۱۳.۵ هزار میلیارد تومان تسهیلات به بخش ساخت مسکن داده که بخش عمده این تسهیلات نیز توسط بانک عامل مسکن پرداخت شده است. نکته جالب اینکه نظام بانکی در طول ۶ ماه گذشته تنها هفت هزار میلیارد تومان تسهیلات معادل ۱.۹ درصد از تعهد قانونی خود را به نهضت ملی مسکن پرداخت کرده و عملا این بخش از اقتصاد کشور قصد ندارد وظیفه خود برای تامین مالی نهضت ملی مسکن را به سرانجام برساند.

چهار بانک ملی، ملت، تجارت و پارسیان در مجموع ۹.۷ میلیارد تومان تسهیلات ساخت مسکن پرداخت کردند در حالی که متعهد به پرداخت ۱۱۹ هزار ۶۲۵ میلیارد تومان تسهیلات بودند. از سوی دیگر بانک عامل مسکن نیز ۱۳.۵ هزار میلیارد تومان تسهیلات ساخت مسکن به مردم داده است این در حالی است که مطابق قانون مکلف به پرداخت ۶۳ هزار میلیارد تومان تسهیلات ساخت مسکن است.

براساس این گزارش در صورتی که این منابع از نقدینگی موجود بانک ها تخصیص یابد سایر بخش ها با مشکل کمبود نقدینگی مواجه می شوند و در صورتی هم که این منابع مالی با چاپ پول تامین شود و به صورت تورمی تامین شود حفظ و پایداری اقتصاد کلان به خطر می افتد.

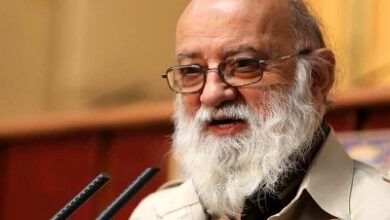

بانک ها نمی توانند به سمت تسهیلات دستوری بروند

سیدبهاءالدین حسینی هاشمی، مدیرعامل اسبق بانک صادرات در این باره معتقد است؛ برای تامین نقدینگی طرح مسکن ملی بانک ها منابع لازم را دراختیار ندارند. موضوع مهم دیگر هم نرخ سود بانکی است، چراکه قیمت تمام شده منابع بانکی بسیار بیشتر از نرخ سود این تسهیلات است.

این کارشناس ارشد بانکی در ادامه گفت: از سوی دیگر بانک مرکزی به دلیل اجرای سیاست ها و قوانین پولی و بانکی و دفاع از ارزش پول ملی نمی تواند منابع خود را به سمت تسهیلات دستوری و تکلیفی ببرد.

تسهیلات مسکن جزو تسهیلات بلندمدت است

حسینی هاشمی تصریح کرد: تسهیلات مسکن جزو تسهیلات بلندمدت محسوب می شوند و اغلب بانک های ما در کشور جزو بانک های تجاری محسوب می شوند و منابع شان اکثرا کوتاه مدت است. از نظر اصول بانکداری و مخاطرات و ریسک هایی که برای بانکداری در کشور وجود دارد و همچنین به لحاظ حرفه ای مجاز نیستند تا سپرده های یک ساله را به سپرده های ده ساله و ۱۵ ساله بدهند که این امر یکی از موضوعات اصلی به شمار می رود.

عمر سپرده ها ریسک های نقدینگی بانک ها را افزایش می دهد

این فعال حوزه بانکی با اشاره به ریسک های نقدینگی در بانک ها خاطرنشان کرد: در صورتی که میان عمر سپرده ها و مدت اعتبار آنها فاصله زیادی به وجود بیاید ریسک ها افزایش می یابد، لذا در صورتی هم که بانک ها از منابع زیادی برخوردار باشند باز هم تمایلی ندارند به این سمت حرکت کنند ضمن آنکه اصول و قوانین بانکداری را باید لحاظ کنند.

حسینی هاشمی با تاکید بر اینکه اکثر بانک ها بدهکار هستند، تصریح کرد: بانک ها در شرایط فعلی منابع قابل توجهی ندارند و با وجود بدهی هایی که دارند از تسهیلات بین بانکی استفاده می کنند و این طرح وزارت راه و شهرسازی برای ساخت مسکن ملی نیز یکی از تسهیلات تکلیفی برای بانک ها به شمار می رود که بنیان بانک ها را در این شرایط سخت با مخاطره مواجه خواهد کرد.

منابع مالی نباشد پروژه ای اجرا نمی شود

این کارشناس ارشد بانکی در ادامه گفت: آنچه روشن است این منابع با شرایط کنونی از سوی بانک ها تامین نخواهد شد، چراکه اصلا در بانک ها منابعی برای این منظور موجود نیست. اجرای این طرح هم با چالش روبهرو است. مهم ترین بخش برای اجرای یک برنامه در سطح ملی تامین بودجه آن است و در صورتی که این بودجه تامین نشود این برنامه هم اجرا نخواهد شد.

مدیرعامل اسبق بانک صادرات در ادامه افزود: سپرده های بانک ها همین میزانی است که آمار آن اعلام شده و بیشتر از این مقدار هم ندارند. در کشور هم منابع مالی دیگری به جز این سپرده ها وجود ندارد و در صورتی هم که بانک مرکزی قصد انتشار اسکناس را داشته باشد و پول بدون پشتوانه چاپ کند منجر به آثار تورمی خواهد شد و در صورتی هم که بخواهد اقدام به چاپ اسکناس کند آن هم حد و مرزی دارد.

حسینی هاشمی با اشاره به تنها راهکار تامین منابع مالی برای ساخت مسکن ملی خاطرنشان کرد: بهترین راه این است که اوراق مشارکت برای ساخت مسکن ملی منتشر شود و نرخ آن را بیشتر از نرخ سپرده های بانکی اعلام کنند.

اگر نرخ سود سپرده های بانکی ۲۰ درصد است برای این اوراق مشارکت نرخی بالاتر و در محدوده ۲۵ درصد اعلام کنند، چراکه تنها در این صورت است که سپرده گذاران مستقیما اقدام به خرید این اوراق می کنند، اما با این اقدام هم مشکل دیگری به وجود می آید و بانک ها دچار معضل می شوند به دلیل اینکه سپرده گذاران سپرده های خود را برای خرید این اوراق از بانک ها خارج می کنند و بانک ها هم که از قبل وام و اعتبار داده اند در این بخش با ریسک نقدینگی و عدم توازن میان منابع و مخارج مواجه خواهند شد.

این کارشناس ارشد بانکی تصریح کرد: در حالیکه منابع داخلی موجود نیست اجرای چنین برنامه های سنگینی در سطح ملی با مشکل مواجه خواهد شد و ما می بینیم که برای ساخت مسکن ملی تنها شعاری داده شده بدون آنکه جوانب آن به درستی بررسی شده باشد.

حسینی هاشمی گفت: البته در صورتی که بانک های کشور از تحریم خارج شوند و منابع خارجی و شرکت ها و صندوق های سرمایه گذاری خارجی روی این پروژه ها سرمایه گذاری کنند مشکل نقدینگی در این بخش هم حل خواهد شد و در کنار آن ارزش افزوده هم ایجاد می شود و این دست از پروژه ها هم به آسانی اجرایی می شوند.