تاثیر دو سویه وعده ساخت ۱ میلیون مسکن بر بازار سهام

به گزارش ساختمان آنلاین: مسعود بهمنی راد با اشاره به اینکه شرایط نوسانی بازار سهام در ماه های اخیر و پس از رشد شتابان صورت گرفته در سال گذشته نشان از ترس عمومی و وجود ابهامات متعدد دارد، گفت: این ابهامات به دلیل تغییرات صورت پذیرفته در وزارت اقتصاد و نهادهای تصمیم ساز بازار سرمایه و احتمال تغییر در پارامترهای اثرگذار در این بازار است. یکی از مهمترین ابهامات کنونی بازار سرمایه کسری بودجه دولت و احتمال رشد نرخ سود اوراق مشارکت (نرخ سود بدون ریسک) برای فروش اوراق و تامین کسری بودجه است که در صورت رخداد می تواند در کوتاه مدت بازار را تحت تاثیر قرار دهد.

وی ادامه داد، تدوین برنامه بودجه سال 1401 و احتمال تغییر موارد اثرگذار بر شرکت های بورسی از قبیل نرخ بهره مالکانه شرکت ها، نرخ خوراک صنایع و تغییرات در عوارض صادرات کالا نیز سبب شده است بازار منتظر انتشار بودجه و بررسی اثرات آن باشد. نرخ گذاری دستوری کالا و خدمات و پیش بینی برخی تحلیل گران در ارتباط با فروش محصولات با نرخ های دستوری (به عنوان نمونه فروش سیمان و محصولات فولادی با نرخ های غیر رقابتی) از دیگر دغدغه ها است (که البته این مورد به نسبت سایرین از درجه اهمیت کمتری برخوردار است).

این کارشناس بازار سرمایه گفت: با تمام این اوصاف باید در نظر داشت که مهمترین عامل اثر گذار بر بازار سرمایه در سالهای اخیر در وهله اول تورم (رشد نرخ ارز) و پس از آن مزیت صنایع و شرکت ها در سودآوری بوده است. پس از روی کار آمدن دولت جدید همچنان شاهد رشد پایه پولی، حجم نقدینگی و سطح عمومی قیمت ها هستیم که می تواند بصورت مستقیم قیمت کالا و خدمات را افزایش داده و رشد سودآوری شرکت ها و صنایع را در پی داشته باشد.

وی گفت: در رابطه با نرخ ارز دو سناریو پیش روی ماست، اگر مذاکرات ادامه پیدا کند و بنا بر توافق باشد، با توجه به فرایند مذاکرات (که زمان بر است) ،کسری بودجه و حجم نقدینگی، نرخ دلار در همین محدوده های فعلی تا پایان سال 1400 ثابت می ماند. اما در صورت چالش در مباحث سیاست خارجی پیش بینی می شود که قیمت دلار به محدوده 30 تا 35 هزار تومان نیز برسد.

به گفته بهمنی راد، مورد بعدی که لازم است به ان شاره شود بحث بحران انرژی است. قیمت بالای گاز و برق در اروپا، قیمت بالای زغال سنگ در چین، قیمت بالای گاز در آمریکا و قیمتهای نفت که بالاتر از میانگین بلندمدت هستند، همگی از کمبود انرژی در میان مدت حکایت دارند. بحران انرژی مستقیما روی کامودیتی ها اثر گذار است و همانطور که شاهد هستیم در یک ماه گذشته کامودیتی های جهانی مانند مس، روی و… رشد بالایی را تجربه نموده اند. این امر در بعضی مناطق شدید تر رخ داده است. به عنوان مثال در کشور چین به واسطه مشکلاتی که برای معادن ذغال سنگ آن پس از سیل و رانش زمین رخ داده، باعث شده است که قیمت ذغال سنگ رشد شدیدی داشته و به تبع آن قیمت محصولاتی که به عنوان خوراک یا به عنوان سوخت از ذغالسنگ استفاده می کنند با رشد قیمت همراه بوده است. پیش بینی من با توجه به بحران انرژی این است که قیمت حامل های انرژی پس از رشد های اخیر، در کوتاه مدت و میان مدت درهمین محدوده های فعلی ثابت بمانند. با توجه به رشد قیمت گاز، قیمت محصولات پایه گازی مانند متانول، اوره و محصولات پتروشیمی افزایش می یابند و می توانیم شاهد رشد صنایع پتروشیمی به طور مستقیم و صنایع پالایشگاهی به طورغیرمستقیم باشیم.

وی افزود، البته نکته ای که در اینجا باید به آن توجه کنیم کمبود احتمالی گاز در فصل سرماست که می تواند باعث اختلال در تولید و یا کاهش بازده تولید برخی صنایع و شرکت ها شود که البته به نظر بنده این کاهش ظرفیت تولید یا کاهش بازده در قیاس با رشد قیمت حامل های انرژی و رشد نرخ ارز، تاثیرگذاری زیادی ندارد و این شرکت ها می توانند سودآوری خوبی داشته باشند.در صنعت خودرو، با توجه به گزارشاتی که در شش ماهه اول سال ارایه شده است، وضعیت خوبی را شاهد نبودیم، شاید اولین مشکل این صنعت قیمت گذاری دستوری باشد چرا که همچنان شاهد اختلاف زیاد قیمت کارخانه و قیمت بازار آزاد هستیم. افزایش بهای تمام شده مواد اولیه مورد استفاده ی این شرکت ها مانند ورق، تایر و مواد پلیمری و همچنین افزایش هزینه های حقوق و دستمزد نیروی انسانی، بخش زیادی از سود این شرکت ها را بلیعده است. می توان گفت تا وقتی تکنولوژی های جدید وارد این صنعت نشده و هزینه های غیر ضروری تولید در این صنعت کم نشود نمی توانیم انتظار سودآوری خاصی را از این شرکت ها داشته باشیم.

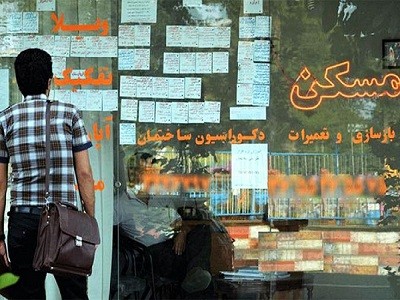

در بحث مسکن با توجه به وعده ی ساخت یک میلیون مسکن در سال توسط دولت عامل اثرگذار این است که محصولات اولیه که برای ساخت مسکن نیاز است به چه صورت بدست تولید کننده می رسد. برآورد ها بر این است که دولت سعی در کاهش بهای تمام شده ساخت مسکن دارد که این امر اگر با قیمت گذاری دستوری تحقق یابد، اتفاق مثتبی برای بازار نیست. برای مثال اگر سیمان مورد نیاز به صورت دستوری توسط دولت قیمت گذاری شود می تواند حتی تاثیرات منفی نیز بگذارد. در غیر این صورت صنعت انبوه سازی و صنایع مرتبط به این صنعت مثل صنعت سیمانی یا صنعت کاشی و سرامیک می توانند وضعیت بهتری پیدا کند.درمورد صنایع نیروگاهی می توان گفت که این صنعت، می تواند صنعت مناسبی برای سرمایه گذاری در آینده ی نزدیک باشد. پیش بینی می شود که در سال های آتی شاهد افزایش قیمت برق در داخل کشور باشیم. در همین راستا می توانیم قیمت برق در داخل کشور را با قیمت برق در کشورهای منطقه مقایسه کنیم که به وضوح نشان از این دارد که متوسط قیمت برق در کشور ما نسبت به کشور های منطقه بسیار پایین تر است، بنابراین با رشد قیمت برق که انتظار دور از ذهنی نیست می توانیم شاهد رشد سودآوری برای این صنعت باشیم.صنعت دارویی در این برهه جزو صنایع کم ریسک بازار است، حذف ارز 4200 تومانی می تواند به رشد سود آوری این صنعت کمک کند که البته باید یک به یک بررسی کنیم که شرکت های فعال در این حوزه چند درصد از مواد اولیه مورد نیاز خود را با ارز 4200 تومانی تامین می کنند. طبیعتا هر قدر درصد بیشتری از مواد اولیه با ارز 4200 تومانی تامین شود، با حذف آن انتظار سودآوری این شرکت ها افزایش می باید.صنعت بانکداری هم در گزارشات 6 ماهه، وضعیت جالبی را نداشته است. این امر می تواند دلایل مختلفی از جمله رشد هزینه مالی (به سبب بدهی به بانک مرکزی و سایر بانک ها) یا افزایش هزینه های حقوق و دستمزد داشته باشد. بنابراین بخش زیادی از سود بانک ها با افزایش هزینه ها از بین رفته است. با این تفاسیر و ادامه ی همین روند، صنعت بانکی نمی تواند صنعت جذابی در رقابت با مابقی صنایع بورسی در 6 ماهه پایانی سال باشد.

بهمنی راد گفت: با این اوصاف وضعیت صنایعی که صادرات محور بوده، تسهیلات ارزی نداشته و طرح های توسعه ای مناسبی را دنبال نمایند در نیمه دوم سال برای سرمایه گذاری مناسب خواهند بود. صنایعی مانند صنعت پتروشیمی (خصوصا صنعت اوره)، صنعت پالایشگاهی (به دلیل فرمول جدید قیمت گذاری خوراک و محصولات که در بلندمدت ابهامات صنعت را کم می کند)، صنعت کانی های فلزی (سنگ آهن خصوصا شرکت هایی که زنجیره کامل تولید را در اختیار دارند) و صنعت چند رشته ای صنعتی که فاصله زیادی تا قیمت ذاتی خود دارند می توانند برای سرمایه گذاران مد نظر قرار گیرند.

اما سرمایه گذاری در صنایعی که تولید و فروش مناسبی ندارند و هزینه های بالای حقوق و دستمزد را متحمل می شوند و یا درگیر نرخ گذاری دستوری از سوی دولت و یا نهادهای نظارتی هستند می تواند ریسکهای خاص خود را داشته باشد. در انتها برای جمع بندی می توان گفت با توجه بحران انرژی، وضعیت مذاکرات، فروش اوراق و بطور کلی شرایط مبهم بازار سهام و از همه مهم تر نبود نقدینگی قابل توجه در بازار، با فرض ثابت ماندن قیمت های جهانی در همین محدوده، شاخص کل در محدوده یک میلیون پانصد تا یک میلیون ششصد هزار واحد تا پایان سال جاری قرار خواهد گرفت.