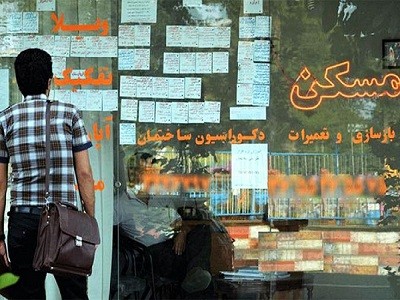

چرا بانکها تسهیلات مسکن نمیدهند

به گزارش ساختمان آنلاین: بزرگترین پروژه ساخت مسکن در کشور با عنوان مسکن مهر فراز و نشیبهای گستردهای را در سالهای اخیر تجربه کرده است.

این پروژه که با هدف صاحبخانه کردن 4.2 میلیون خانوار فاقد واحد مسکونی کلید، خورد از اوایل دهه نود به طور رسمی شروع به کار کرد و قرار بود تا انتهای سال 95 شاهد تکمیل این پروژه باشیم.

با وجود اینکه پروژه مسکن مهر با پیشرفت 80 درصد به دولت یازدهم تحویل داده شد، اما در طول هشت سال گذشته همچنان وعدههای تکمیل آن ادامه دارد و حکایت واحدهای مسکونی این پروژه باقی مانده است.

یکی از چالش برانگیزترین اجزای پروژه مسکن مهر مباحث مرتبط با تامین مالی این پروژه است که از محل خط اعتباری در نظر گرفته شده بانک مرکزی تامین شد. در همین راستا به منظور آشکار شدن زوایای سیر حرکتی خط اعتباری مسکن مهر با محمود شایان، مدیرعامل بانک مسکن به گفتگو نشستیم.

این نکته را نیز نباید از نظر دور داشت که 2.3 میلیون فقره از خط اعتباری مسکن مهر توسط بانک مسکن پرداخت شده و مابقی 4.3 میلیون مسکن مهر توسط سایر بانکهای کشور تامین مالی شده است.

مشروح این گفتگو به شرح ذیل است:

در مرداد ماه سال 96 به استناد اطلاعات بدست آمده، ما به تفاوت نرخ سود 5.23 درصد و نرخ سود 12 درصد در ترازنامه بانک مسکن مبلغی نزدیک به 16 هزار میلیارد تومان برآورد میشود که برخلاف قانون در ترازنامه بانک مسکن تحت عنوان سود افشا شده بود، ممکن است، توضیحی پیرامون این مسئله ارائه کنید؟

ما 16 هزار میلیارد تومان محاسبه تفاوت نرخ سود داشتیم. زمانی که در سال 87 پروژه مسکن مهر شروع شد، تنها بانک مسکن عاملیت تامین مالی را بر عهده داشت، حال سوال اینجاست که بانک مسکن از کجا این منابع را تامین کرد، در آن مقطع زمانی نه خط اعتباری وجود داشت، نه دولت کمکی میکرد. لذا تمامی آن منابع از محل سپردههای مردم در بانک مسکن تامین شد. زمانی که بانک، تسهیلات ساخت مسکن را در سال 87 پرداخت کرد، با این مسئله مواجه شد که بانک منابعی برای بازپرداخت تعهدات ارزی خود ندارد.

تعهد ارزی چرا برای بانک ایجاد شده بود؟

زمانی که بانکها تحریم شدند، بانک مسکن تحریم نبود. لذا بخشی از تولیدکنندگان و تجار برای واردات کالا آمدند و در بانک مسکن گشایش اعتبار انجام دادند. زمانی که که موقع سر رسید اسناد شد، بانک منابع نداشت که اسناد را پرداخت کند زیرا منابع بانک از سال 87 تا سال 91 صرف مسکن مهر شد.

در این شرایط، سال 91 دیدند که وضعیت بانک دارد به سمت ماده 141 حرکت میکند. پس بانک مرکزی آمد و خط اعتباری داد و عنوان کرد بانک مسکن از این خط اعتباری 45 هزار میلیارد تومانی تسهیلات مسکن مهر را از آن بپرداز و منابع خودت را آزاد کن.

حالا من یک سوالی دارم. شما یک پولی به من خط اعتباری میدهید و میگویید در این بخش خرج کن و پس از مدت مشخصی این پول را به من بازگردان. امروز شما آمدهاید، تسهیلات مسکن مهر گرفته و با 30 تا 40 میلیون تومان یک واحد مسکونی خریداری کردید و به لطف تورم این واحد شما الان بیشتر از یک میلیارد تومان قیمت دارد، حال که شما این قسط را به من بر میگردانید و هنوز سر رسید تحویل پول خط اعتباری به بانک مرکزی نرسیده، بانک مسکن باید چکار کند؟ باید بیاید ایجاد ارزش افزوده کند و آن پول را به کار بگیرد.

بانک مسکن مکلف است 90 درصد از منابع خودش را در بخش مسکن هزینه کرده و تسهیلات پرداخت کند. ما در این مدتی که 2.3 میلیون واحد مسکونی پروژه مسکن مهر را تامین مالی کردیم. از 16 هزار میلیارد تومان 10 هزار میلیارد تومان را به پروژه مسکن مهر تزریق کردیم.

آیا دولت این مسئله را مطرح کرده بود که به بانک مسکن سود 12 درصد بدهد؟

بله، وقتی که بانک مسکن از منابع خودش استفاده کرده بود، باید به سپرده گذار سود میداد. دولت گفت، خب تو از منابعت استفاده کردی، مسکن مهر را پنج درصد سود دادی، من به تو سود 12 درصد میدهم.

اما ما شنیدهایم که ابتدا بانک مسکن به طور غیر قانونی در مجامعش بر اساس 12 درصد سود افشا کرد و دولت و بانک مرکزی هم بسیار مخالف این مسئله بودند. حتی شنیده شده کار در جلسه شورای پول و اعتبار به آستانه درگیری فیزیکی بین مدیران بانک مرکزی و بانک مسکن رسید؟

من نمیدانم چه اتفاقی افتاده است.

آخر شما الان به گونهای روایت کردید که کل پروژه مسکن مهر و مسئله افشای سود 12 درصد انگار حول بانک مسکن پدید آمده است. از سوی دیگر مسئله این است که حدود 28 هزار میلیارد تومان از اقساط بازگشتی مسکن مهر، علی رغم مصوبه هیئت وزیران در مسکن مهر هزینه نشده و مقاصد اینها باید شفاف شود؟

بانک مسکن تنها یک هدف دارد و آن ساخت مسکن است، ما از همان محل اقساط بازگشتی 18 هزار میلیارد تومان به صندوق پس انداز یکم اختصاص دادیم که مرتبط با مسئله مسکن بود. فرض کنید ما در سال گذشته 670 هزار پرونده تسهیلاتی داشتیم که عمده آن مرتبط با حوزه مسکن است. الان سوال شما را متوجه نمیشوم، آیا منظور شما این است که من در بخش غیر از مسکن هزینه کردهام؟

عنوان میشود که منابع اقساط بازگشتی مسکن مهر توسط بانک مسکن، وام بین بانکی داده شده است؟

ما برای شفاف تر شدن یک جلسه مفصلی میگذاریم. بانک مسکن در سالهای اخیر این همه تسهیلات در بخش صندوق پس انداز یکم و در تسهیلات مرتبط با حوادث غیر مترقبه به مردم داد. خوب همه اینها از محل اقساط بازگشتی مسکن مهر پرداخت شده است.

بگذارید مشخصا بپرسم، آیا اقساط بازگشتی مسکن مهر صرف تسهیلات بین بانکی شده است؟

خیر، ما اساسا تسهیلات بخش مسکن را به آن مقصد نبردهایم. بگذارید، مثالی برای شما بزنم. من الان در جیب خود مقدار زیادی پول دارم که از منابع مختلف جذب شده است، حال من میخواهم از این پول به یک محل پرداخت کنم، شاید بخشی از آن هم از محل اقساط بازگشتی مسکن مهر بوده باشد اما قابل تفکیک نیست. چرا؟ چون همین الان 8.6 هزار میلیارد تومان از منابع مرتبط با طرح اقدام ملی نزد بانک مسکن است، از این 8.6 هزار میلیارد تومان، 2 هزار میلیارد تومان به پروژهها تزریق شده است و 6.6 هزار میلیارد تومان در بانک است. حال من از شما میپرسم، اگر مقصدی در بخش مسکن برای این 6.6 هزار میلیارد تومان وجود نداشته باشد، آن را چکار میکنید، آن را در حساب خود نگه میدارید و از آن ارزش افزوده نمیگیرید، خب ما تسهیلات بین بانکی با سود 20 درصد میدهیم تا هزینههای بانک را پوشش بدهیم.

با توجه به قول شما مبنی بر مهیا کردن یک جلسه دیگر با حضور کارشناسان بانک مسکن، ما به سراغ سایر سوالات میرویم، در بخش مسکن عدهای از کارشناسان میگویند، راه حل ساماندهی بازار مسکن، افزایش قدرت خرید متقاضیان بوده و به دنبال آن تسهیلات خرید مسکن را برای ساماندهی این بازار مطرح میکنند. بخش دیگری از کارشناسان، ارائه تسهیلات خرید را تحریک بخش تقاضا بدون تحریک سمت عرضه تلقی کرده و همین مسئله را عامل نابهسامانی بازار مسکن معرفی میکنند. این دسته از کارشناسان معتقد هستند، به جای ارائه تسهیلات خرید باید تسهیلات ساخت مسکن داد تا نقیضه مذکور بر طرف شده و شاهد تحریک توامان عرضه و تقاضا باشیم. نظر شما پیرامون دو گانه تسهیلات خرید، تسیهلات ساخت مسکن چیست؟

وام ساخت همان تولید است، وقتی شما تولید مسکن را شروع میکنید، لوکوموتیو تولید مسکن را فعال کرده و به دنبال آن بیشتر از 130 بنگاه اقتصادی دیگر فعال میشود. پس از دیدگاه اقتصادی، هم برای مردم و هم برای بانک، بهترین وضعیت همان ارائه تسهیلات ساخت مسکن و تولید است. حال سوال این است که آیا همه مردم میتوانند، در بخش ساخت مسکن حضور پیدا کنند. طبیعتا خیر و بر همین اساس سبد ارائه تسیهلات باید متنوع باشد. یک گروهی هستند که جزء پنج دهک پردرآمد جامع تلقی شده و حتی امکان خرید زمین برای ساخت مسکن دارند. خب ما باید در قالب تسهیلات ساخت مسکن با نرخ شورای پول و اعتبار کمک کنیم تا فرآیند ساخت مسکن توسط این قشر انجام شود. قطعا نگاه ما این است که به سمت ساخت برویم اما در سبد تسیهلات باید تسیهلات خرید، تسهیلات جعاله هم باشد.

خوب تحت این شرایطی که فرمودید، باید بپرسیم که چرا بانکها تسهیلات ساخت مسکن نمیدهند؟

البته کار ویژه بانک مسکن ارائه تسهیلات مسکن است و سوال شما ذیل بانکهای تجاری است. در رابطه با بانکهای تجاری باید گفت که آنها علاقه دارند، تسهیلات کوتاه مدت در قالب سرمایه در گردش به بنگاههای تولیدی بدهند. البته همان تسهیلات سرمایه در گردش هم ممکن است به بنگاههای مرتبط با بخش مسکن برسد و این حوزه را کمک کند.

برخی معتقدند، نحوه ارائه تسیهلات ساخت مسکن به شکل مرحلهای و نیاز به تایید اتمام فرآیند ساخت در هر بخش، انگیزه پرداخت تسهیلات ساخت مسکن را از بانک میگیرد؟

زمانی که ما به تجربه اجرایی خود در حوزه پرداخت تسهیلات ساخت مسکن مراجعه کرده و بخواهیم، شرایط ارائه تسهیلات ساخت را برای بانکهای تجاری را متصور بشویم. به این نتیجه میرسیم که کل فرآیند اجرایی بانکهای تجاری باید درگیر شود تا بتواند از عهده فرآیند ارائه تسهیلات ساخت مسکن بر بیاید و این مسئله در کاهش انگیزه موثر است.

البته خوشبختانه قانون گذار به این مسئله ورود کرده و در قالب تبصره 18 قانون بودجه بدنه بانکی کشور را مکلف کرد تا به ارائه تسهیلات ساخت مسکن بپردازند. بر همین اساس سهمیه هر بانک نیز تامین شده و بانک مسکن مکلف شد تا 200 هزار فقره از 1.2 میلیون فقره در نظر گرفته شده در قانون بودجه را پوشش دهد. لازم به ذکر است، سازوکار تضمینی در نظر گرفته شده برای پرداخت این تسهیلات توسط بانکهای نیز سازوکار موثری است و بر مبنای افزایش میزان سپرده قانون نزد بانک مرکزی طراحی شده است.

ظاهرا بانک مسکن اعلام آمادگی کرده تا سهمیه سایر بانکهای تجاری که در سرتاسر کشور شعبه ندارند را هم پیگیری کند.

بله با توجه به اینکه سال گذشته ما 670 هزار فقره قرارداد برای ارائه تسهیلات مسکن تنطیم کردیم لذا اعلام کردیم در حد این سقف میتوانیم میزان تعهد خود از 200 هزار فقره را افزایش دهیم. این مسئله میتواند تعهد برخی از بانکهای کوچک تجاری که در سرتاسر کشور شعبه ندارند را به بانک مسکن منتقل کند.

در جریان بررسی کارشناسی تسهیلات ساخت مسکن در قالب تبصره 18 قانون بودجه، بخشی از بدنه کارشناسی معتقد بودند ارائه این تسهیلات توسط بانکها منجر به تورم میشود. نظر شما پیرامون این مسئله چیست؟

ببینید ما در این حوزه باید به نیاز توجه کنیم. در حال حاضر اگر بر مبنای طرح جامع مسکن و میزان عقب افتادگی از این برنامه تصمیم بگیریم، ساخت سالانه یک میلیون مسکن هم پاسخ نیاز را نمیدهد و در شرایط کنونی باید ضمن ارائه تسیهلات مسکن با نیاز انباشته این حوزه پاسخ دهید.

یعنی معتقدید این تسهیلات تورم زا هستند یا خیر؟

عرض کردم نیاز مسئله است. وقتی جامعه هزینه تامین غذای خود را نمیتواند تامین کند، شما باید در قالب تسیهلات به کمک کنید، حال ممکن است تسهیلات زمینه تورم را مهیا کند اما نیاز غیر قابل جایگزین است و باید تامین بشود. البته چون این تسهیلات به بخش تولید مسکن هدایت میشود، زمینه بزرگ شدن کیک اقتصاد را فراهم کرده و قطعا میزان تورم زایی آن مشابه سایر تسیهلات ارائه شده توسط نظام بانکی نیست.

لازم به ذکر است، شاید ارائه تسیهلات ساخت مسکن در سالهای ابتدایی کار را برای بانک دشوار کند اما با شروع فرآیند بازگشت اقساط شرایط بسیار تسهیل میشود. در حال حاضر ماهانه مبلغ 400 میلیارد تومان از اقساط بازگشتی مسکن مهر به بانک مسکن واریز میشود که خود منبع بسیار مناسبی است.

در قانون بودجه ذکر شده بود، وزارت راه و شهرسازی باید متقاضیان واجد شرایط را برای دریافت تسیهلات ساخت مسکن به بانکها معرفی کنند. آیا تاکنون فردی از وزارت راه به بانک معرفی شده است.

تنها معرفیهای به بانک مسکن از سوی وزارت راه شامل متقاضیان طرح اقدام ملی است و در قالب قانون بودجه تاکنون کسی به ما معرفی نشده است. البته این سوال را باید مسئولان وزرات راه و شهرسازی پاسخ دهند.

یکی از مهمترین فاکتورهای انگیزشی برای بانک پیرامون ارائه تسهیلات در هر بخش، میزان نکول تسیهلات یا به عبارت دیگر آن بخش از اقساط تسیهلات است که بازپرداخت آن به بانک توسط متقاضی با مشکل مواجه میشود. در حال حاضر نکول تسهیلات مسکن در بانک مسکن به چه میزان است؟

تسهیلات حوزه مسکن به جهت آنکه از تضامین قدرتمندی برخوردار است، لذا میزان نکول بسیار پایین دارد. بر این اساس در بانک مسکن، نکول تسیهلات مسکن در همه بخشها به کمتر از پنج درصد میرسد.

خب با توجه به دلایلی که ذکر کردید به نظر میرسد تضامین اخذ تسهیلات مسکن شامل سند واحد مسکونی توانسته میزان نکول را تا حد قابل توجهی کاهش دهد. با این وجود، چرا شاهد این هستیم که در شعبههای بانک مسکن از مردم تضامین دیگری نیز طلب میشود؟

ببینید، درست است که تضمینی در قالب سند واحد مسکونی برای بانک بسیار با ارزش است اما اگر توانایی بازپرداخت تسهیلات برای متقاضی مهیا نباشد، حرکت به سمت فعال کردن تضمین سند واحد مسکونی کار دشواری بوده و فرآیند اجرایی پیچیده دارد. بر همین اساس بر مبنای قانون، متقاضی اخذ تسهیلات مسکن باید در قالب ارائه مستنداتی ثابت کند که توانایی بازپرداخت اقساط را دارد. البته تعدادی از شعب تضامین بیشتری درخواست کرده بودند که با تذکر ما فرآنید خود را اصلاح کردند.

یعنی ارائه مستنداتی نظیر فیش حقوقی که ثابت کند فرد توانایی بازپرداخت اقساط را دارد به اضافه سند واحد مسکونی برای ارائه تسهیلات مسکن توسط بانک کفایت میکند.

بله همین طور است.

در حال حاضر چه تعداد از متقاضیان واحدهای مسکونی طرح مسکن مهر هنوز دفترچه قسط خود را دریافت نکردهاند

بر اساس آمار موجود تا پایان تیرماه سال 1400، 272 هزار 744 واحد مسکن مهر همچنان فروش اقساطی نشده و دفترچه قسط خود را دریافت نکردهاند.

متاسفانه سهم تسیهلات مسکن از سبد تسهیلات پرداختی از 17 درصد در سال 91 به کمتر از 5 درصد در حال حاضر رسیده است، در حال حاضر چه سهمی از تسهیلات پرداختی توسط همه بانکها در حوزه مسکن توسط بانک مسکن پرداخت میشود.

در حال حاضر بیشتر از 90 درصد از تسهیلات حوزه مسکن توسط بانک عامل مسکن پرداخت شده و مابقی توسط سایر بانکها به مردم پرداخت میشود.